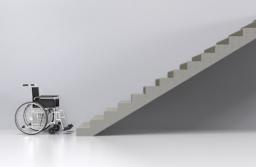

Nowe przepisy o grupie spółek w kodeksie spółek handlowych przewidują możliwość ustanowienia dodatkowych relacji pomiędzy spółką dominującą a spółkami zależnymi. Podmioty, które przystąpiły do grupy spółek, zgodnie z nowym prawem handlowym, mają kierować się nie tylko interesem własnym, ale również interesem grupy spółek, do której należą. W przypadku, w którym dany podmiot nie będzie kierował się wspólnym interesem, wówczas członkowie ich organów mogą powoływać się na działanie, albo zaniechanie w określonym interesie grupy spółek.

Więcej w LEX: Wiążące polecenia w ramach grupy spółek - komentarz praktyczny >>>

Sprawdź w LEX: Wiążące polecenie w nowym prawie holdingowym - procedury, ryzyka i kontrowersje - odpowiedzi na pytania >>>

Wiążące polecenia wydawane w grupie

- Powyższa zasada współdziałania podmiotów jest sprzeczna z ogólnymi zasadami cen transferowych, zgodnie z którymi podmioty muszą się kierować interesem indywidualnym, tak jakby robił to podmiot niepowiązany – twierdzi Monika Palmowska, doradca podatkowy, partner w Zespole Cen Transferowych w KPMG w Polsce.

Nasza rozmówczyni podkreśla dodatkowo, że w przypadku przynależności do grupy spółek, spółka dominująca jest uprawniona do wydawania spółkom zależnym wiążących poleceń w formie pisemnej dotyczących prowadzenia spraw spółki, wskazując na oczekiwane zachowanie spółki zależnej, interes grupy spółek, spodziewane korzyści lub szkody spółki zależnej oraz przewidywany sposób i termin naprawienia spółce zależnej szkody, która powstanie w wyniku wypełnienia wiążącego polecenia spółki dominującej.

Zobacz również: Są prawne ramy grupy spółek. Wchodzi w życie nowela KSH >>

Karolina Stępień, menadżer w Zespole ds. Cen Transferowych w KPMG w Polsce, wyjaśnia z kolei, że każdorazowo wykonanie takiego polecenia, będzie obligowało do podjęcia uprzedniej uchwały zarządu spółki zależnej. W przypadkach ograniczonych do uzasadnionej obawy nienaprawienia szkody przez spółkę dominującą oraz ryzyka doprowadzenia do niewypłacalności lub zagrożenia niewypłacalnością, spółka zależna będzie upoważniona do odmowy wykonania polecenia spółki dominującej. W przypadku wykonania polecenia spółki dominującej, członkowie organów spółki zależnej nie będą ponosili odpowiedzialności za szkodę wyrządzoną spółce (tj. nie będą miały zastosowania przepisy kodeksu spółek handlowych o odpowiedzialności majątkowej członków zarządu oraz odpowiedzialności cywilnoprawnej członków zarządu).

PROCEDURY w LEX krok po kroku - NOWOŚĆ:

- Utworzenie grupy spółek (prawo holdingowe) >>

- Organizacja pracy rad nadzorczych w grupach spółek (prawo holdingowe) >>

- Wydawanie i wykonywanie wiążących poleceń (prawo holdingowe) >>

- Przystąpienie do grupy spółek kolejnej spółki (prawo holdingowe) >>

- Procedura decyzyjna w spółkach należących do grupy spółek (prawo holdingowe) >>>

Odpowiedzialność podatkowa pozostała niezmieniona

W tym miejscu pojawia się duży problem. Nowelizacja wyłączyła bowiem odpowiedzialność na gruncie kodeksu spółek handlowych, na niezmienionym poziomie pozostawiła jednak odpowiedzialność na podstawie regulacji podatkowych.

Jak podkreśla Monika Palmowska, w obecnym porządku prawnym nie istnieje przepis, który nakazywałby odstąpienie przez organy podatkowe od szacowania dochodu, jeśli to z uwagi na zrealizowanie przez spółkę zależną wiążącego polecenia spółki dominującej doszło do złamania zasady ceny rynkowej. Wykonanie polecenia narazi więc spółkę zależną na dotkliwe konsekwencje.

Problem również w tym, że nowe przepisy bardzo szeroko podeszły do zakresu, którego może dotyczyć wiążące polecenie. Wskazanie, że polecenie to ma dotyczyć prowadzenia spraw spółki zdaje się być definicją nazbyt ogólną i mogącą wpływać na skutki właściwie każdej decyzji biznesowej podejmowanej przez spółkę zależną.

Czytaj więcej w LEX: Grupa spółek – definicja i praktyczne problemy holdingów >>>

Czytaj więcej w LEX: Grupy spółek w podatku od towarów i usług >>>

Cena transakcji musi być rynkowa

Przejdźmy teraz na grunt prawa podatkowego. Karolina Stępień zwraca uwagę, że zgodnie z ustawą o podatku dochodowym od osób prawnych, podmioty powiązane w ramach swoich rozliczeń są zobowiązane do ustalania ceny transferowej na warunkach, które mogłyby zostać ustalone pomiędzy podmiotami niepowiązanymi. W przypadku jakichkolwiek odstępstw od takich warunków, organy podatkowe mają możliwość doszacowania dochodu podatnika do poziomu, który mógłby być oczekiwany pomiędzy podmiotami niepowiązanymi. Tymczasem, doszacowanie nie jest jedynym zagrożeniem ustalania tzw. nierynkowych cen transferowych. Podatnicy są również narażeni na ryzyko obciążenia sankcjami karnymi, a nawet osobistą odpowiedzialnością karno-skarbową, w przypadku gdy wykryte zostaną ceny transferowe stosowane na poziomie innym niż te które mogłyby zostać zastosowane przez podmioty niepowiązane. Te wszystkie konsekwencje mogą więc grozić firmom, które wykonają polecenie wydane przez spółkę dominującą.

Czytaj więcej w LEX: Zasady odpowiedzialności cywilnej w grupie spółek >>>

Czytaj w LEX: Rzekoma ochrona wspólników mniejszościowych w prawie holdingowym >>>

Czytaj więcej w LEX: Grupy spółek - nowe zasady organizacji prac rad nadzorczych (rozszerzone kompetencje i obowiązki) >>>

Cena promocyjna: 89.1 zł

|Cena regularna: 99 zł

|Najniższa cena w ostatnich 30 dniach: 69.3 zł

Brak spójności między prawem handlowym a podatkowym

Istnienie problemu dostrzega również dr Grzegorz Keler, adwokat w kancelarii SPCG. Jego zdaniem, prawo holdingowe nie jest spójne z przepisami o cenach transferowych i to już na poziomie jego ogólnych założeń. - Skoro spółki uczestniczące w grupie spółek mają obowiązek kierować się interesem grupy spółek, to siłą rzeczy musi to prowadzić do sytuacji, w których będą one stosować rozwiązanie nierynkowe. Pojawia się pytanie, czy na przykład, jeśli interes grupy spółek wymaga, by spółka zależna świadczyła usługi na rzecz spółki dominującej za wynagrodzeniem znacznie niższym od rynkowego, to pozwoli to na wyłączenie tej transakcji z zakresu przepisów o cenach transferowych – tłumaczy nasz rozmówca. Wydaje się, że nie ma ku temu podstaw. Zwłaszcza, że prawo holdingowe nie wyłącza stosowania przepisów prawa podatkowego w odniesieniu do grupy spółek. Oznacza to, że podmioty, które zdecydują się na uczestniczenie w grupie spółek, będą narażone na ryzyko podatkowe.

Zdaniem dra Grzegorza Kelera, szczególnie duże ryzyko ciążyłoby na spółkach zależnych, które są zobowiązane stosować się do wiążących poleceń spółki dominującej. - Nietrudno wyobrazić sobie sytuację, w której wiążące polecenie może dotyczyć zawarcia transakcji na nierynkowych warunkach. W pewnych sytuacjach spółka zależna może odmówić wykonania wiążącego polecenia, ale są to przypadki wyjątkowe: gdy wykonanie wiążącego polecenia doprowadziłoby do niewypłacalności albo zagrożenia niewypłacalnością spółki zależnej – zaznacza dr Grzegorz Keler.

WZORY dokumentów w LEX NOWOŚĆ:

- Uchwała w sprawie przystąpienia do grupy spółek (prawo holdingowe) >

- Uchwała w sprawie utworzenia grupy spółek (prawo holdingowe) >

- Uchwała o wykonaniu wiążącego polecenia spółki dominującej (prawo holdingowe) >

- Regulamin rady nadzorczej spółki dominującej (prawo holdingowe) >

- Uchwała o odmowie wykonania wiążącego polecenia spółki dominującej (prawo holdingowe) >

-------------------------------------------------------------------------------------------------------------------

Linki w tekście artykułu mogą odsyłać bezpośrednio do odpowiednich dokumentów w programie LEX. Aby móc przeglądać te dokumenty, konieczne jest zalogowanie się do programu. Dostęp do treści dokumentów w programie LEX jest zależny od posiadanych licencji.